- Рентабельность: общая формула и нюансы расчета

- Анализ рентабельности: базовые моменты для оценки значений

- Анализ рентабельности продаж

- 1. Маржинальная прибыль

- 2. Операционная прибыль или прибыль от реализации

- 3. Валовая прибыль

- Ценности и принципы компании

- Как выявить эффективность каждого направления бизнеса

- Какие бывают расходы

Рентабельность считают, чтобы узнать, сколько рублей прибыли приходится на рубль чего-то другого, например, активов или собственного капитала. Полученные значения показывают, эффективно ли работает предприятие, а именно:

- перекрываются ли расходы доходами;

- прирастает ли отдача от имущества компании;

- высока ли доля прибыли в цене продаваемой продукции;

- сколько прибыли вернет каждый рубль, вложенный в себестоимость

Для ответа на эти важные вопросы достаточно двух форм бухгалтерской отчетности и общего понимания, как вычисляется рентабельность.

Рентабельность: общая формула и нюансы расчета

Рентабельность бывает разная. Однако общий подход к определению всех ее видов единый: прибыль нужно поделить на тот показатель, рентабельность которого рассчитывается. Если записать формулой, то получится так:

Общая формула рентабельности =

= Прибыль ÷ Показатель, рентабельность которого оценивается

- какую прибыль использовать в числителе?

- что может оказаться в знаменателе?

Давайте разберемся по порядку.

Какая прибыль в числителе. По идее, любая. Напомним, что в российской отчетности отражаются пять видов прибыли. Четыре из них приводятся в отчете о финансовых результатах. Вот их перечень с номерами строк, в которых они значатся:

- валовая (2100);

- от продаж (2200);

- до налогообложения (2300);

- чистая (2400).

Пятый вид прибыли – нераспределенная – есть в балансе в строке 1370. Подробнее об их особенностях и методике вычисления смотрите в статье «Анализ финансовых результатов деятельности компании: пошаговый алгоритм».

Также для подсчета рентабельности можно использовать «импортные» показатели, к примеру, EBITDA или OIBDA. Это тоже прибыль, только в русской отчетности ее нет. Придется посчитать самим либо поискать в годовых отчетах компании.

Однако обычно рентабельность считается по прибыли от продаж и чистой. Повторимся: можно выбрать любой показатель, ограничений нет, но именно эти являются базовыми. Все дело в их сути.

Финансовый результат от продаж показывает, на сколько доходы от основной деятельности перекрывают расходы. Основная деятельность – это то, ради чего ведется бизнес, например, торговля продуктами питания. А чистая прибыль отражает то же самое, но еще с учетом результата по прочим операциям и за минусом налога на прибыль.

То есть вбирает в себя также прочие доходы и расходы, допустим, проценты по кредитам или поступления от продажи основных средств.

Какой показатель в знаменателе. Здесь вариантов не меньше, чем в случае с числителем. Самые частые свели в таблицу.

Таблица 1. Что поставить в знаменатель формулы для рентабельности

Какой показатель взять

В какой строке отчетности его отыскать

Какой вид рентабельности получится

Активов (Return on Assets – ROA)

Собственного капитала (Return on Equity – ROE)

1400 ББ + 1500 ББ

1300 ББ + 1400 ББ

Инвестированного капитала (Return on Capital Employed – ROCE)

Продаж (Return on Sales – ROS)

Расходы по обычным видам деятельности

2120 ОФР + 2210 ОФР + 2220 ОФР

Проданных товаров, продукции, работ, услуг (Return on Margin – ROM)

Чистых активов (Return on Net Assets – RONA)

· ББ – бухгалтерский баланс;

· ОФР – отчет о финансовых результатах;

· ОИК – отчет об изменениях капитала

Важно знать, что показатели для знаменателя из баланса и отчета об изменениях капитала сначала усредняются. Только после этого включаются в расчет.

Самый простой способ усреднения – взять половинки от значений на начало периода и на его конец, а потом их сложить. Это нужно для смысловой состыковки цифр внутри формулы. Ведь прибыль из числителя является величиной за период, например, за год или полугодие.

А, к примеру, балансовая оценка активов из знаменателя – это число на конкретную дату, допустим на 31.12.2021. Чтобы корректно использовать в одной формуле периодические и моментальные значения, последние усредняют. В итоге получают нечто сродни величине за месяц, квартал или год в целом.

Анализ рентабельности: базовые моменты для оценки значений

Согласитесь, важно не только правильно посчитать, но и верно трактовать значения рентабельности. Вот несколько вопросов, которые связаны с оценкой полученных цифр:

- какая динамика ожидается?

- есть ли нормативы, если нет, тогда с чем сравнивать рассчитанные величины?

- в чем измеряется рентабельность?

- может ли она оказаться отрицательной?

Давайте разберемся в этом.

Какая динамика для рентабельности благоприятна. Положительная, с течением времени значение должно расти. Только в таком случае говорят о повышении эффективности бизнеса.

Причина этого в числителе формулы. Раз там прибыль, то очевидно, что ожидается ее увеличение. Причем такое, которое опережает прирост знаменателя.

Если финансовый результат увеличивается бóльшими темпами, чем, например, активы, то значит, каждый рубль имущества приносит возросшую отдачу. По аналогии это правило применимо ко всем видам рентабельности.

Есть ли нормы и с чем сравнивать. Норм нет, однако есть ориентиры. Это так, потому что многое зависит от сферы деятельности предприятия.

Одно дело – сельское хозяйство и совсем другое – торговля через федеральные сети. Для первого характерны высокие риски: то засуха, то саранча, то свиная чума. А еще низкие закупочные цены от оптовиков.

Для второй – огромнейший оборот и высокие наценки. В такой ситуации нельзя установить нормативы по видам рентабельности.

Однако понять, высока ли рентабельность бизнеса и как он смотрится на фоне «соседей» по отрасли, помогают средние значения по видам деятельности. Например, ФНС ежегодно считает их для рентабельности активов и продукции. Затем ориентируется в том числе на них при планировании выездных проверок.

Мы писали об этом в материале «Выездная налоговая проверка: в чем суть и когда риски компании растут».

В чем измеряется рентабельность. Традиционный формат – это проценты. Но есть вариант в долях единицы или даже в рублях на рубль. Последний подход, к слову, облегчает трактовку полученных значений. Допустим, цифра 0,2 для рентабельности продаж расскажет, что в каждом рубле выручки 20 копеек приходится на чистую прибыль.

Может ли рентабельность оказаться отрицательной. Да, может. Правда, такие минусовые значения правильно именовать убыточностью. Есть два случая, когда такое происходит.

Первый. Предприятие завершает период с убытком. Это отрицательный финансовый результат. В формулу он попадет с минусом, значит, рентабельность станет отрицательной. Так и появится убыточность активов, продаж, капитала и т.д.

Второй. У организации отрицательны чистые активы или, что почти то же самое, собственный капитал. Такое происходит, когда организация накопила огромный непокрытый убыток, и он фактически «съел» своей величиной уставный, добавочный и резервный капиталы.

Тут есть важный момент, о котором стоит помнить. Рентабельность чистых активов и собственного капитала у таких предприятий может не показывать реальную картину. Предположим, у компании не только отрицательны чистые активы, но и получен чистый убыток.

В итоге минусы в числителе и знаменателе формулы сократятся и выйдет положительная величина. Но это обманчивая цифра, слепо и без раздумий доверять ее плюсу нельзя.

Теперь подробнее остановимся на отдельных видах рентабельности.

Анализ рентабельности продаж

По какой формуле вычислять. Рентабельность продаж – это, по сути, доля прибыли в выручке. Возьмем за основу расчета чистый финансовый результат, хотя, как отмечали выше, можно основываться на операционном или любом другом.

Рентабельность продаж =

= Чистая прибыль ÷ Выручка = 2400 ОФР ÷ 2110 ОФР

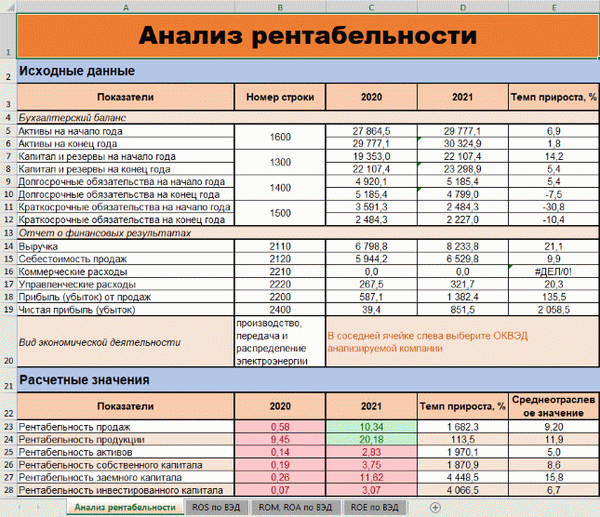

Как посчитать по данным отчетности. Посмотрим, как строятся вычисления на примере. Воспользуемся бухгалтерской отчетностью АО «Янтарьэнерго» за 2021 г. Это компания из г. Калининграда, которая занимается передачей электроэнергии. Исходные данные и искомый результат привели в таблице.

1. Маржинальная прибыль

Маржинальной прибылью называют выручку за вычетом переменных расходов (закупка сырья, расходных материалов), которые напрямую зависят от того, каковы объёмы продаж в компании. Объёмы продаж меняются от месяца к месяцу, вместе с ними меняется и маржинальная прибыль.

Считается по простой формуле:

Маржинальная прибыль = Выручка – Переменные расходы

Зная маржинальную прибыль, можно посчитать рентабельность по этому показателю. Рассчитывается по формуле:

Рентабельность = Маржинальная прибыль : Выручку

Если маржинальная прибыль за август 2020 года в компании составила 500 тысяч ₽, а выручка — 1 млн ₽, то рентабельность по этому показателю:

500 000 : 1 000 000 = 0,5, или 50%

Если сравнивать этот показатель за несколько месяцев, то можно увидеть динамику. Рост рентабельности — предприниматель правильно работает с переменными расходами; снижение (на каждый рубль выручки приходится больше переменных расходов) — нужно что-то менять.

2. Операционная прибыль или прибыль от реализации

Это — результаты основной деятельности компании. Определяется как выручка за вычетом постоянных (аренда помещения, заработная плата) и переменных расходов.

Операционную прибыль можно рассчитать по формулам:

Операционная прибыль = Выручка – Себестоимость продаж – Постоянные расходы

Операционная прибыль = Маржинальная прибыль – Постоянные расходы

Если маржинальная прибыль компании 2 млн ₽, а постоянные расходы — 1,5 млн ₽, то операционная прибыль определяется:

2 000 000 – 1 500 000 = 500 000 ₽

Рентабельность операционной прибыли определяем по формуле:

Рентабельность операционной прибыли = Операционная прибыль : Выручку

Если выручка составила 2 млн ₽, то получаем:

500 000 : 2 000 000 = 0,25, или 25%.

Если динамика рентабельности операционной прибыли отрицательная, значит, и в целом эффективность бизнеса падает.

3. Валовая прибыль

Валовая прибыль показывает сумму, оставшуюся у компании после вычета из выручки прямых затрат на производство товара (закупку сырья, зарплату работникам конвейера, амортизацию оборудования) или его себестоимости.

Формула расчета валовой прибыли:

Валовая прибыль = Выручка от продажи товара – Себестоимость

При себестоимости письменного стола в 2 000 ₽ и цене его продажи 6 000 ₽ валовая прибыль от одной единицы товара составляет 4 000 ₽:

6 000 – 2 000 = 4 000

В случае с валовой прибылью нет необходимости считать её рентабельность — это относительная величина, а для оценки перспективности товара/услуги/направления удобнее оперировать абсолютными цифрами.

Оценка динамики валовой прибыли помогает бизнесу оценить эффективность выпуска каждого товара или развития каждого направления. Выгоднее развивать те направления и выпускать те товары, которые приносят больше валовой прибыли.

Ценности и принципы компании

Рассказываем, как система ценностей компании поможет развитию бизнеса, и как её разработать. Вместе с Ильей Балахниным опытом внедрения системы ценностей делится Надежда Касатикова, основатель и управляющий директор группы компаний Express Nails.

Рассказываем, как система ценностей компании поможет развитию бизнеса, и как её разработать. Вместе с Ильей Балахниным опытом внедрения системы ценностей делится Надежда Касатикова, основатель и управляющий директор группы компаний Express Nails.

Как выявить эффективность каждого направления бизнеса

Алгоритм оценки доходности проектов состоит из следующих этапов:

- Распределение выручки и прямых расходов по каждому проекту.

- Расчет валовой прибыли и рентабельности.

- Выявление прибыльных и убыточных проектов.

- Принятие мер по оздоровлению бизнеса.

Какие бывают расходы

Все расходы, которые несет предприятие в процессе ведения деятельности, можно разделить на прямые и косвенные.

Прямые — это расходы, которые можно четко и однозначно привязать к конкретному проекту, товару, услуге. Например: шампуни, краски для волос, сдельная оплата труда парикмахера — это прямые расходы салона красоты.

Прямые расходы формируют себестоимость конечного продукта. Например, предприниматель владеет парикмахерской и магазином профессиональной косметики. Себестоимость краски для волос в магазине состоит из отпускной цены поставщика и расходов на доставку.

Себестоимость услуги по окраске волос в парикмахерской — из стоимости всех расходных материалов с учетом доставки и сдельной оплаты труда парикмахера.

Косвенные — это расходы, которые невозможно отнести к определенному проекту, товару или услуге. Например, у предпринимателя из нашего примера работают бухгалтер и менеджер. Бухгалтер считает налоги с заработка всех работников компании, а менеджер занят закупкой материалов и товаров для обоих направлений бизнеса.

Зарплата бухгалтера и менеджера — косвенные расходы.

Косвенные расходы не закладывают в себестоимость, а погашают за счет наценки из общей суммы прибыли. Например, у нашего бизнесмена наценка на себестоимость товара в магазине составляет 30%, на себестоимость услуг в салоне — 50%. Зарплату бухгалтеру и менеджеру он выплачивает из совокупной прибыли от обоих направлений бизнеса.

Единого перечня прямых и косвенных расходов не существует. Расход, который для одного предприятия является прямым, для другого может быть косвенным, и наоборот.

Например: для компании-автоперевозчика траты на бензин — это прямой расход. А для IT-компании, владелец которой использует личное авто для деловых поездок, — косвенный.